Чёрный лебедь: как выглядит, в какой природной зоне обитает, что ест

Содержание:

- Понимание Черного лебедя

- Эпистемологический подход [ править ]

- Образ жизни

- Венчурное инвестирование и «черные лебеди»

- Секреты выгодного распределения бюджета

- Ссылки [ править ]

- Как сделать свою стратегию антихрупкой

- Коротко об авторе — Нассим Николас Талеб

- Эффект «индюшки»

- РАЗМНОЖЕНИЕ

- Понимая, что вы многого не знаете, вы сможете лучше оценивать риски[ред.]

- Хлеб — не пища для лебедей

- Ссылки [ править ]

Понимание Черного лебедя

Этот термин популяризировал Нассим Николас Талеб, профессор финансов, писатель и бывший трейдер с Уолл-стрит. Талеб написал об идее финансового кризиса 2008 года

Талеб утверждал, что, поскольку события с черным лебедем невозможно предсказать из-за их крайней редкости, но они имеют катастрофические последствия, важно, чтобы люди всегда предполагали, что событие черного лебедя возможно, каким бы оно ни было, и пытаться планировать соответственно. Некоторые считают, что диверсификация может обеспечить некоторую защиту, когда все же происходит событие «черный лебедь»

Позже Талеб использовал финансовый кризис 2008 года и идею событий «черного лебедя», чтобы доказать, что если сломанной системе дать отказ, то она фактически укрепит ее против катастрофы будущих событий «черного лебедя». Он также утверждал, что, наоборот, система, которая защищена и изолирована от рисков, в конечном итоге становится более уязвимой для катастрофических потерь перед лицом редких, непредсказуемых событий.

Талеб описывает черного лебедя как событие, которое 1) настолько редкое, что даже возможность его возникновения неизвестна, 2) имеет катастрофические последствия, когда оно действительно происходит, и 3) объясняется задним числом, как если бы оно было действительно предсказуемым.

Для чрезвычайно редких событий Талеб утверждает, что стандартные инструменты вероятности и предсказания, такие как нормальное распределение , неприменимы, поскольку они зависят от большой популяции и прошлых размеров выборки, которые никогда не доступны для редких событий по определению. Экстраполяция и использование статистики, основанной на наблюдениях за прошлыми событиями, бесполезны для предсказания черных лебедей и даже могут сделать нас более уязвимыми для них.

Последний ключевой аспект черного лебедя заключается в том, что как исторически важное событие наблюдатели стремятся объяснять его постфактум и размышлять о том, как это могло быть предсказано. Однако такие ретроспективные предположения на самом деле не помогают предсказать будущее «черных лебедей», поскольку это может быть что угодно – от кредитного кризиса до войны

Эпистемологический подход [ править ]

Черный лебедь Талеба отличается от более ранних философских версий проблемы, особенно в эпистемологии , поскольку он касается явления со специфическими эмпирическими и статистическими свойствами, которое он называет «четвертым квадрантом».

Проблема Талеба заключается в эпистемических ограничениях в некоторых областях, связанных с принятием решений. Эти ограничения двоякие: философские (математические) и эмпирические (известные человеку эпистемологические предубеждения). Философская проблема заключается в уменьшении знаний, когда речь идет о редких событиях, поскольку они не видны в прошлых выборках и поэтому требуют сильной априорной или экстраполяционной теории; соответственно, предсказания событий все больше и больше зависят от теорий, когда их вероятность мала. В четвертом квадранте знания неопределенны, а последствия велики, что требует большей надежности. [ необходима цитата ]

Согласно Талебу предшествовавшие ему мыслители, имевшие дело с понятием невероятного, такие как Юм , Милль и Поппер, сосредоточили свое внимание на проблеме индукции в логике, в частности, на проблеме вывода общих выводов из конкретных наблюдений. Центральным и уникальным атрибутом события «Черный лебедь» Талеба является его громкость

Он утверждает, что почти все важные события в истории происходят из-за неожиданности, но люди позже убеждают себя, что эти события можно объяснить задним числом .

Одна из проблем, которую Талеб назвал игровой ошибкой , заключается в убеждении, что неструктурированная случайность, встречающаяся в жизни, похожа на структурированную случайность, обнаруженную в играх. Это происходит из предположения, что непредвиденное может быть предсказано путем экстраполяции изменений в статистике, основанной на прошлых наблюдениях, особенно когда предполагается, что эти статистические данные представляют выборки из нормального распределения . Эти опасения часто очень актуальны на финансовых рынках, где крупные игроки иногда предполагают нормальное распределение при использовании моделей стоимости под риском , хотя рыночная доходность обычно имеет распределение « жирный хвост» .

Талеб сказал: «Меня не особо волнует обычное дело. Если вы хотите получить представление о темпераменте, этике и личной элегантности друга, вам нужно взглянуть на него в суровых условиях, а не в обычном розовом сиянии. повседневной жизни

Можете ли вы оценить опасность, которую представляет преступник, исследуя только то, что он делает в обычный день? Можем ли мы понять здоровье, не принимая во внимание дикие болезни и эпидемии? На самом деле нормальное часто не имеет значения. Почти все в общественной жизни создается редкими но последовательные потрясения и скачки; при этом почти все, что изучается о социальной жизни, сосредотачивается на «нормальных», особенно на методах вывода «колоколообразной кривой», которые почти ничего не говорят

Почему? Поскольку колоколообразная кривая игнорирует большие отклонения, не может справиться их,но вселяет в нас уверенность в том, что мы обуздали неопределенность. Его прозвище в этой книге — GIF, Большое интеллектуальное мошенничество ».

В более общем плане теория принятия решений , основанная на фиксированной вселенной или модели возможных результатов, игнорирует и сводит к минимуму влияние событий, находящихся «вне модели». Например, простая модель ежедневной доходности фондового рынка может включать в себя экстремальные движения, такие как « Черный понедельник» (1987 г.) , но может не моделировать крах рынков после атак 11 сентября. Следовательно, Нью-Йоркская фондовая биржа и биржа Nasdaq оставались закрытыми до 17 сентября 2001 года, что стало самым длительным закрытием со времен Великой депрессии. Фиксированная модель учитывает «известные неизвестные», но игнорирует « неизвестные неизвестные », ставшие знаменитыми благодаря заявлению Дональда Рамсфелда . Термин «неизвестные неизвестные» появился встатье New Yorker 1982 годаоб аэрокосмической промышленности, в которой приводится пример усталости металла , причины аварий авиалайнеров Comet в 1950-х годах.

Талеб отмечает, что другие распределения не могут быть использованы с точностью, но часто являются более описательными, например фрактальные , степенные или масштабируемые распределения, и что их знание может помочь умерить ожидания.

Помимо этого, он подчеркивает, что многие события просто беспрецедентны, что в целом подрывает основу такого рода рассуждений.

Талеб также выступает за использование контрфактических рассуждений при рассмотрении риска. : с. xvii

Образ жизни

Несмотря на то, что птицы являются отличными летунами, на крыло они поднимаются крайне редко. Теплый климат позволяет черным лебедям вести оседлый образ жизни, перелетая на новые кормовые угодья только в крайнем случае.

Черные лебеди живут большими колониями и этим отличаются от любого другого вида. Нередко колония насчитывает до 50 пар. Они очень терпимы к своим соседям и редко проявляют агрессию. Разные особи постоянно общаются между собой при помощи громких гортанных звуков.

В природе птицы почти не имеют врагов среди животных: они настолько сильные, что могут отогнать даже собаку динго. Однако за молодняком нередко охотятся пресмыкающиеся и хищные птицы.

Рацион питания лебедей состоит из мелких водорослей, водной растительности, травы и молодых побегов кустарников, произрастающих рядом с водоемом. Они могут лакомиться и мальками рыб, мелкими земноводными, ракообразными и беспозвоночными. Колония птиц предпочитает селиться поблизости от открытых и не заболоченных водоемов, на берегах рек с медленным течением или же на побережье моря.

Венчурное инвестирование и «черные лебеди»

Венчурные инвестиции – это инвестиции с высокой степенью риска. Как правило, это вложения в новые технологии и стартапы.

Венчурными инвесторами могут быть как частные лица, так и специально образуемые фонды. Обычно средства вкладываются в несколько стартапов, в расчете на то, что один или несколько из них принесет прибыль, которая покроет убытки от вложений в остальные проекты.

Прежде всего – это контроль расходов. Даже если вы уже получили первую прибыль от продаж, следует помнить: в финансовый кризис доходы сокращаются быстрее расходов. К примеру, выручка упала, а арендную плату никто не отменял. Поэтому нужно оптимизировать такие расходы, как аренда помещения, заработная плата (не стоит раздувать штат сотрудников), а также траты на рекламу. Для «молодой» компании маркетинг – это важная составляющая расходов, тем не менее, такие затраты нужно минимизировать.

Нассим Талеб в другой своей книге «Антихрупкость» рассказывает о так называемой стратегии штанги, в рамках которой инвестору предлагается большую часть средств вкладывать в защитные, низко рисковые активы, а остаток – в инструменты с высоким уровнем риска. В их числе могут быть и венчурные предприятия. Таким образом, обеспечивается равновесие по аналогии с блинами штанги.

Секреты выгодного распределения бюджета

Ставка на аутсайдера традиционно считается высоко дисперсионной. Вероятность ее непрохода весьма велика. Наиболее рациональной станет финансовая стратегия, при которой игрок использует не более 1% собственного банка на такой прогноз. Даже одна удачная ставка в таком случае может перекрыть несколько проигрышей. Дело в том, что на андердогов коэффициент часто доходит до 5 – 7. Фиксированный флэт позволит рационально распределять средства и добиться успеха на дистанции.

Если фокусироваться на теннисе, то потребуется тщательный анализ верхней двадцатки мирового рейтинга. Он должен включать:

- Детальный анализ календаря, чтобы понимать, насколько данный турнир важен для спортсмена. Например, первое в сезоне соревнование на новом покрытии может оказаться сложным даже для признанных звезд.

- Анализ статистики прошлых выступлений теннисиста перед «Большими шлемами».

- История личных противостояний с конкретным соперником.

Прибыль при ставках на «черного лебедя» просчитать весьма сложно

Лучше брать во внимание достаточно длительные отрезки. Например, год

ROI в районе 5 – 8% станет хорошим результатом и лишним доказательством прибыльности стратегии.

Стоит отметить, что «черный лебедь» – это долгосрочный вариант игры. Можно выиграть и на короткой дистанции, но больше тут вероятность неудачи, ведь победы аутсайдеров встречаются далеко не так часто. Основой же прибыли станет финансовая дисциплина и рациональное распределение средств.

Естественно, «черный лебедь» в теннисе не ограничивается одними только турнирами «Большого шлема». В любом матче, где могут возникнуть сомнения относительно мотивации фаворита, имеет смысл рискнуть и поставить на аутсайдера. Сейчас, благодаря прогрессивным технологиям, стало легче отслеживать закономерности перед крупными турнирами.

Вероятность сенсации перед крупными турнирами объясняется тем, что признанные фавориты не желают форсировать события, хотят перестраховаться от возможных травм и повреждений. Также не стоит отбрасывать «лебедей» в первых двух кругах крупных турниров. Дело в том, что в большинстве случаев в них фавориты играют с аутсайдерами. Первые стараются выиграть «малой кровью», а для вторых – это часто шанс для всей карьеры.

Еще одно время, когда рационально использовать данную стратегию – это следующая неделя после крупного турнира. Допустим, фаворит выступил на нем удачно

Поэтому к менее важному соревнованию у него могут быть:

- чрезмерное утомление;

- проблемы с мотивацией;

- расслабленность и недооценка соперника.

Все это может оказывать прямое влияние на итоговый исход встречи, а преимуществом использования стратегии станут повышенные коэффициенты.

Завершая советы по ставкам на «черных лебедей», отметим, что победа аутсайдера возможна и не на слишком престижных турнирах. Допустим, проводится не очень популярное соревнование, куда приглашают спортсмена из топ-20 для привлечения внимания аудитории. Часто теннисист получает свои деньги непосредственно за приезд, а успешное выступление в рамках турнира становится лишь дополнительным бонусом. Из-за этого страдает мотивация спортсменов, которые могут просто не захотеть выкладываться на 100% и проиграют андердогам.

Ссылки [ править ]

- ^ a b c Талеб, Нассим Николас (2010) . Черный лебедь: влияние невероятного (2-е изд.). Лондон: Пингвин. ISBN 978-0-14103459-1. Проверено 25 апреля 2020 года .

- ^ a b Талеб, Нассим Николас (2015), Doing Statistics Under Fat Tails: The Program , получено 20 января 2016 г.

- ^ Puhvel, Яан (лето 1984). «Происхождение этрусской тусны (« Лебедь »)». Американский филологический журнал . Издательство Университета Джона Хопкинса. 105 (2): 209–212. DOI10.2307 / 294875 . JSTOR 294875 .

-

^ Ювенальный; Персий; Рамзи, Джордж Гилберт. « Сатира 6Сатиры . WikiSource . Проверено 23 апреля 2020 года .

— Вы говорите, что среди всей этой толпы нет достойной жены? Что ж, пусть она будет красивой, обаятельной, богатой и плодородной; пусть древние предки рассаживаются по ее залам; пусть она будет целомудреннее растрепанных сабинянок, остановивших войну — вундеркинда, столь же редкого на земле, как черный лебедь!

-

^ Ювеналис; Bucheler. «Liber II Satura VI «. Saturae (на латыни). WikiSource . Проверено 23 апреля 2020 года .

‘nullane de tantis gregibus tibi digna uidetur?’

sit formonsa, decens, diues, fecunda, uetustos porticibus disponat auos, intactior omni crinibus effusis bellum dirimente Sabina, rara auis in terris nigroque simillima cycno

- ^ Талеб, Нассим Николас. «Непрозрачность» . fooledbyrandomness.com . Проверено 20 января +2016 .

- ^ «Черный лебедь, уникальный для Западной Австралии», Парламент , AU : Учебная программа, заархивировано с оригинала 13 сентября 2009 г..

- ^ Хаммонд, Питер (октябрь 2009 г.), «Адаптация к совершенно непредсказуемому: черные лебеди, толстые хвосты, отклоняющиеся события и высокомерные модели» , Бюллетень WERI , Великобритания : Warwick (1) , получено 20 января 2016 г.

- ^ a b Талеб, Нассим Николас (22 апреля 2007 г.). «Черный лебедь: Глава 1: Влияние невероятного» . Нью-Йорк Таймс . Проверено 20 января +2016 .

- ↑ Талеб, Нассим Николас (25 марта 2020 г.). «Корпоративный социализм: правительство выручает инвесторов и менеджеров, а не вас» . medium.com .

- ↑ Талеб, Нассим Николас (7 апреля 2009 г.), Десять принципов устойчивого мира Черного лебедя , Обманутые случайностью , получено 20 января 2016 г.

-

^ Уэбб, Аллен (декабрь 2008 г.). «Серьезное отношение к невероятным событиям: интервью с автором книги« Черный лебедь (Корпоративные финансы) » . McKinsey Quarterly . McKinsey. п. 3. Архивировано из оригинала 7 сентября 2012 года . Проверено 23 мая 2012 года .

Талеб: На самом деле, я пытался в «Черном лебеде» сделать много черных лебедей белыми!

Вот почему я продолжал выступать против финансовых теорий, менеджеров по финансовым рискам и людей, занимающихся количественными финансами.

- ^ Талеб (2008)

- ↑ Талеб, Нассим Николас (апрель 2007 г.). Черный лебедь: влияние невероятного (1-е изд.). Лондон: Пингвин. п. 400. ISBN 978-1-84614045-7. Проверено 23 мая 2012 года .

- ^ Тревир Нат, «Риск« жирного хвоста »: что он означает и почему вы должны об этом знать» , NASDAQ , 2015 г.

- ^ Палка Чопра, «Все , что вам нужно знать о торговле Во время Black Swan Event» , mastertrust , 2020

- ^ DoD News Briefing — Рамсфелд и генерал Майер, 12 февраля 2002 11:30 утра EDT архивации 3 сентября 2014 в Wayback Machine

- ^ Ньюхауз, J. (14 июня 1982), «Репортер в целом: спортивный игры: я-бет компанию» , The New Yorker ., Стр 48-105

- ↑ Гельман, Эндрю (апрель 2007 г.). «Нассит Талеб„Черный лебедь “ . Статистическое моделирование, причинный вывод и социальные науки . Колумбийский университет . Проверено 23 мая 2012 года .

- ^ Gangahar, Ануй (16 апреля 2008). «Рыночный риск: неверная оценка риска проверяет веру рынка в ценную формулу» . The Financial Times . Нью-Йорк. Архивировано из оригинального 20 апреля 2008 года . Проверено 23 мая 2012 года .

Как сделать свою стратегию антихрупкой

Как заставить свою стратегию противостоять тем самым черным лебедям? Главное, что вы должны понять – все хрупкое ненавидит волатильность. Антихрупкая система способна заработать благодаря неопределенности.

Запомните еще один из ключей – чтобы долго жить, нужно не умирать. То есть, чтобы не сливаться, нужно ставить стоп лоссы и соблюдать мани менеджмент. Те самые большие колебания, вроде Brexit, называются рыночными чистками и они очищают рынок от так называемых слабаков или лишних участников.

Также при тестировании стратегии обращаем внимание на крайние случаи, чтобы на таких моментах стратегия пусть и не заработала, но выжила. Поэтому, если вы тестируете свою стратегию на франке, фунте, то нужно обращать внимание на Brexit и то самое 15 января – стратегия должна выжить

Не нужно стараться подгонять стратегию под определенное событие, так как следующий черный лебедь может быть непредсказуемым.

Если нечто становится более крупным и сложным, вместе с этим оно становится более хрупким. У мыши шансов выжить больше, чем у слона. Чем сложнее ваша стратегия, тем хуже она будет работать. Простые стратегии более долговечны и менее чувствительны к изменениям рынка, поэтому излишней сложности нужно избегать.

Талеб описывает так называемую стратегию “Штанги”, метод, заключающийся в соединении оборонительного и авантюрного подхода. Например, 60% депозита вы можете положить на счет в банке, а торговать остальными 40%. Таким образом, если бы это был весь ваш торговый счет, вы бы рисковали 2-3%, а так вы можете рисковать большей частью депозита. Как вариант, большей частью депозита можно торговать по какой-либо консервативной стратегии, а какой-то небольшой суммой экспериментировать на рискованных стратегиях.

В идеале, желательно было бы такие крупные всплески, как черный лебедь, хотя бы частично ловить. Для этого, в первую очередь, нужно изменить порядок использования тейк профита. Как вариант, это может быть трейлинг-стоп или выход по времени.

Также, чтобы не пропустить крупное движение, бывает морально полезно поставить рынок на паузу. Сделать это можно с помощью приема локирования, положительного или отрицательного. Таким образом, у вас появляется время подумать, стоит продолжать держать позицию, либо же стоит закрыть часть, оставив, к примеру, только селл.

Разные стратегии – разные счета. Это то правило, которое я не устаю повторять. Слияние разных стратегий на одном счету крайне нежелательно. По закону подлости, одна стратегия дает плюс, другая минус, и в итоге вы не имеете прибыли. А так вы могли бы получить большую часть средств прибыльной стратегии.

Коротко об авторе — Нассим Николас Талеб

Нассим Николас Талеб (англ. Nassim Nicholas Taleb) – американский эссеист, писатель, трейдер и риск-менеджер ливанского происхождения. Получил степень магистра делового администрирования (MBA) в Уортонской школе бизнеса и защитил докторскую диссертацию (PhD) в Университете Париж-Дофин. Работал на бирже и занимал руководящие посты в брокерских фирмах Лондона и Нью-Йорка. После этого основал хедж-фонд «Empirica LLC», специализировавшийся на фьючерсных сделках и продажах опционов. После кризиса 2009 г. заработал достаточно денег, чтобы заниматься тем, чем действительно нравится. Стал развивать собственные философские идеи. Однако в настоящее время числится научным консультантом в хедж фонде Universa Investments.

Нассим Николас Талеб является автором пятитомного философского эссе о неопределенности Incerto, опубликованного в период с 2001 по 2018 годы.

1. Одураченные случайностью. О скрытой роли шанса в бизнесе и в жизни (Fooled by Randomness) — 2001.

2. Черный лебедь. Под знаком непредсказуемости (The Black Swan. The Impact of the Highly Improbable) -2007.

3. О секретах устойчивости. Прокрустово ложе (The Bed of Procrustes)- 2010.

4. Антихрупкость. Как извлечь выгоду из хаоса (Antifragile) – 2012.

5. Рискуя собственной шкурой. Скрытая асимметрия повседневной жизни (Skin in the Game) –2018.

Бестселлер автора – «Черный лебедь. Под знаком непредсказуемости» переведен на 32 языка, в цифровой век продано 3 млн. копий. Эта книга была описана в «The Sunday Times» как одна из двенадцати самых влиятельных книг времен Второй мировой войны.

Эффект «индюшки»

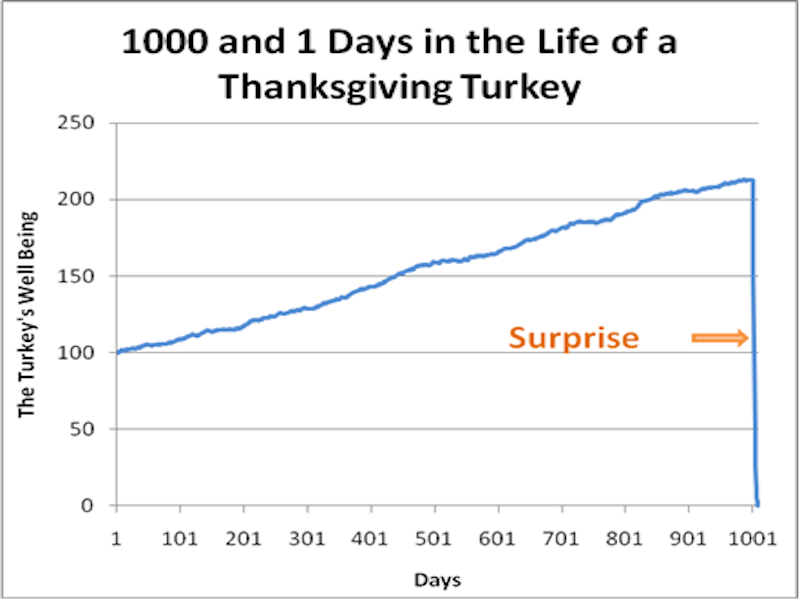

Интересным афоризмом, пошедшим из книги и говорящим о наивности хотя бы примерно предсказывать будущее на основании прошлого, является эффект индюшки. Автор предлагает поставить себя на место индюшки, откармливаемой, скажем, к Рождеству. Глазами индюшки каждый день проходит стабильно: у нее есть еда, а события одного дня мало отличаются от другого. Если мы введем какую-то переменную по оси Y — например вес индюшки — и посмотрим на ее изменение во времени, то увидим следующую картину:

Итого, тысяча дней проходит без заметных перемен — и кажется, что на этом основании можно ожидать продолжения кривой в том же направлении. Но происходит «сюрприз» и индюшка оказывается зажаренной на столе, что соответствует горизонтальному падению кривой, т.е. черному лебедю. Этот пример легко перенести в финансовую плоскость: график очень похож на кривую торговли по мартингейлу или же на выплаты финансовых пирамид, которые подкупают своей стабильностью, но имеют свойство внезапно кончаться.

На фондовом рынке таким черным лебедям соответствуют кризисы наподобие 2008 года — все вроде бы и знают, что рано или поздно рецессия должна наступить, однако ее точная дата, протяженность и глубина никогда заранее не известна. Впрочем, готовность к событию (хотя и с недооценкой последствий) превращает его по мнению автора в Серого лебедя. Черный лебедь Нассима Талеба — это в первую очередь непредсказуемость и совершенная неготовность людей к появлению чего-либо.

РАЗМНОЖЕНИЕ

Время гнездования чёрных лебедей зависит от сезона дождей — в разных регионах Австралии он начинается в разное время. В штате Квинсленд, что на северо-востоке материка, брачный период иногда начинается уже в феврале, а на западе Австралии — только в августе. Во время длительной засухи лебеди вообще не гнездятся. Чёрный лебедь строит большое гнездо, диаметр которого может достигать одного метра и более. Для этого он выбирает место, расположенное близко к воде. Одна сторона гнезда почти касается воды. Иногда чёрный лебедь гнездится на болотах или строит плавучее гнездо из растительного материала, который находит в воде. В отличие от других видов, эти птицы толерантны к соплеменникам. Иногда эти лебеди гнездятся в колониях, насчитывающих более 1000 пар. Первое яйцо светло-зелёного цвета самка откладывает после завершения строительства гнезда, а уже потом откладывает другие. Партнёры по очереди насиживают их в течение 35-45 дней. Насиживание начинается с откладки первого яйца, поэтому птенцы вылупляются с 2-3-дневными перерывами. Почти сразу после вылупления птенцы покидают гнездо и под наблюдением одного из родителей спускаются на воду. Самка обычно остаётся в гнезде, пока не вылупятся всё птенцы. Когда появится последний, вся семья встречается на воде. Летать молодые чёрные лебеди начнут не раньше, чем в 3,5 месяца.

Понимая, что вы многого не знаете, вы сможете лучше оценивать риски[ред.]

Все знают фразу: «Знание − сила». Но когда знания ограничены, выгоднее признавать это.

Сосредоточившись только на том, что знаете, вы ограничиваете своё восприятие всех возможных исходов данного события, создавая благодатную почву для возникновения «чёрного лебедя».

Пример. Вы хотите купить акции компании, но слишком мало знаете о фондовом рынке

В этом случае, вы проследите за несколькими падениями и подъёмами, но, в целом, обратите внимание только на то, что тенденции положительны. Полагая, что ситуация сохранится, вы тратите все деньги на акции

На следующий день рынок терпит крах, и вы теряете всё, что у вас было.

Изучив тему немного лучше, вы бы увидели многочисленные подъёмы и падения рынка на протяжении всей истории

Сосредотачивая внимание только на том, что мы знаем, мы подвергаем себя серьёзным рискам.. Если же признать, что вы чего-то не знаете, можно значительно уменьшить риск.

Если же признать, что вы чего-то не знаете, можно значительно уменьшить риск.

Пример. Хорошие игроки в покер знают, что этот принцип имеет решающее значение для успеха в игре. Они понимают, что карты их противников могут быть лучше, но также знают, что существует определённая информация, которой они не знают — например, стратегии соперника и степень его решимости идти до конца.

Осознавая наличие неизвестных факторов, игроки фокусируется исключительно на своих картах, лучше оценивая возможные риски.

Хлеб — не пища для лебедей

Часто горожане, желая подкормить птицу на местном водоеме, приносят ей хлеб, печенье. Но эта пища не подходит. Когда хочется покормить лебедей, то лучше для этого выбрать другие продукты, причем очень доступные. Так, летом их можно угостить листьями кукурузы или капусты, вареной картошкой, порезанными соломкой морковкой, свеклой. Если хочется задержать отказавшуюся от миграции птицу на зимнем водоеме, то нужно позаботиться о прикормке.

Кормить лебедей хлебом нельзя.

В холодное время года птицы тратят больше энергии, поэтому и корм должен быть высококалорийным. Основную часть рациона составляют злаки — овес или овсяные хлопья, пшеница, перловка, просо. Зерна предварительно запаривают кипятком, дают настояться 3–4 часа.

Еще полезнее кормить птицу проросшим зерном. Приготовить его можно так:

Шаг 1. В посуду насыпают пшеницу.

Шаг 2. Заливают сухое сырье водой.

Шаг 3. Оставляют на 12 часов для набухания.

Шаг 4. Замоченные злаки пересыпают в плоскую посуду с небольшими отверстиями в нижней части для удаления излишков жидкости, промывают чистой водой.

Шаг 5. Содержимое равномерно распределяют по посуде, сверху накрывают мокрой тканью, чтобы сохранить нужный уровень влажности, оставляют на ночь.

Шаг 6. На утро получают пророщенную пшеницу.

И не стоит жалеть зерна, у лебедей прекрасный аппетит. Так, за сутки они должны съедать порцию корма, эквивалентную четверти их веса.

Лебеди принимают пищу

Также следует учесть следующее: пищеварительная система птицы устроена так, что они должны запивать твердый корм. Поэтому кашку им бросают прямо в воду или оставляют на берегу, где они плавают, либо на льду. Но и закармливать лебедя тоже не стоит. У него может появиться избыточная масса тела, развиться гиподинамия, от чего животное погибнет.

Ссылки [ править ]

- ^

- ^ Талеб, Нассим Николас (2015), , получено 20 января 2016 г.

- Puhvel, Яан (лето 1984). «Происхождение этрусской тусны (« Лебедь »)». Американский филологический журнал . Издательство Университета Джона Хопкинса. 105 (2): 209–212. DOI . JSTOR .

-

Ювенальный; Персий; Рамзи, Джордж Гилберт. « Сатира 6 . WikiSource . Проверено 23 апреля 2020 года .

— Вы говорите, что среди всей этой толпы нет достойной жены? Что ж, пусть она будет красивой, обаятельной, богатой и плодородной; пусть древние предки рассаживаются по ее залам; пусть она будет целомудреннее растрепанных сабинянок, остановивших войну — вундеркинда, столь же редкого на земле, как черный лебедь!

-

Ювеналис; Bucheler. «Liber II Satura VI «. Saturae (на латыни). WikiSource . Проверено 23 апреля 2020 года .

‘nullane de tantis gregibus tibi digna uidetur?’

sit formonsa, decens, diues, fecunda, uetustos porticibus disponat auos, intactior omni crinibus effusis bellum dirimente Sabina, rara auis in terris nigroque simillima cycno

- Талеб, Нассим Николас. . fooledbyrandomness.com . Проверено 20 января +2016 .

- «Черный лебедь, уникальный для Западной Австралии», , AU : Учебная программа, заархивировано с 13 сентября 2009 г..

- Хаммонд, Питер (октябрь 2009 г.), , Бюллетень WERI , Великобритания : Warwick (1) , получено 20 января 2016 г.

- ^ Талеб, Нассим Николас (22 апреля 2007 г.). . Нью-Йорк Таймс . Проверено 20 января +2016 .

- Талеб, Нассим Николас (25 марта 2020 г.). . medium.com .

- Талеб, Нассим Николас (7 апреля 2009 г.), , Обманутые случайностью , получено 20 января 2016 г.

-

Уэбб, Аллен (декабрь 2008 г.). . McKinsey Quarterly . McKinsey. п. 3. Архивировано из 7 сентября 2012 года . Проверено 23 мая 2012 года .

Талеб: На самом деле, я пытался в «Черном лебеде» сделать много черных лебедей белыми!

Вот почему я продолжал выступать против финансовых теорий, менеджеров по финансовым рискам и людей, занимающихся количественными финансами.

- Талеб (2008)

- Талеб, Нассим Николас (апрель 2007 г.). (1-е изд.). Лондон: Пингвин. п. 400. ISBN

- Ньюхауз, J. (14 июня 1982), , The New Yorker ., Стр 48-105

- Гельман, Эндрю (апрель 2007 г.). . Статистическое моделирование, причинный вывод и социальные науки . Колумбийский университет . Проверено 23 мая 2012 года .

- Gangahar, Ануй (16 апреля 2008). . The Financial Times . Нью-Йорк. Архивировано из 20 апреля 2008 года . Проверено 23 мая 2012 года .